- TOP »

- 法人設立お役立ち情報 »

- その他 »

- その他税務

その他各国 > 税務

PE判定なしには考えられない国際税務

更新日:2017年03月29日

日本だけでなく、国際税務を取扱う際に非常に重要な概念と言うのは、進出する国に設置する恒久的施設です。これは平たく表現すると"企業が海外でビジネスを行う時、そのビジネスを展開している国で税金を支払う義務が生じるかどうかと言う判断の基準となるからです。ではこの『恒久的施設』の原則的な考え方と言うのは一体どう言うものあのでしょうか?

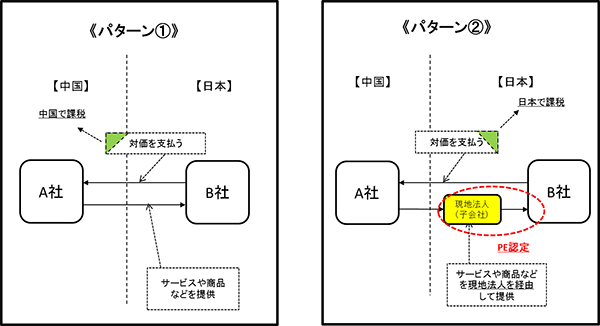

以下はある取引を比較する事でPEの基本的な考え方を説いたものとなりますのでご覧下さい。

先ず、パターン①はA社が中国から日本のB社に対して恒久的施設(PE)を持たず、直接サービスや商品などを提供するタイプです。この場合はこの取引から得た対価に対して課税が掛かるのはA社が所在する中国になります。

ではパターン②はどうかと申しますと、こちらの場合はA社がA社の恒久的施設(例:事務所)などを日本国内に持って、そこからサービスや商品を提供すると言うものです。この場合、中国に在するA社の本拠地からすると日本のB社に対しての関わりは間接的になり、従って(B社がA社に支払う金額はパターン①と同じように中国側に着金する形となりますが)、税務上の判断と言うのはこの商売のベースとなった(A社現地法人⇒B社)日本で課税と言う形になります。

これがPE(恒久的施設)認定課税と言われる税制度の考え方です。また補足ではありますが、これは何も進出を具現化している会社やオフィスと言う物的証拠を前提にするだけに留まりません。このPE認定課税の対象と言うのは、派遣や出張(特に長期出張)にする人間が提供するサービスについても認定の範疇に含まれる形となっていますので細心の注意する必要があるでしょう。これは労務提供を行う人についても"恒久的施設⇒ビジネス実施"と広義に解釈されてしまうためです。

その他

その他